Un Exemple Gratuit de

Prévisionnel Financier

Vous ne savez pas comment réussir l'analyse financière de votre projet ? Pas d'inquiétudes !

Nos prévisionnels financiers ont aidé plus de 20 000 entrepreneurs avant vous

Lorsque vous achetez un prévisionnel financier, notre équipe d'experts vous accompagne et répond à toutes vos questions.

TÉLÉCHARGER L'EXEMPLE GRATUITVOIR LA LISTE DE PRÉVISIONNELSComment fonctionne le prévisionnel financier ?

Nous vous proposons un exemple gratuit de prévisionnel financier. On vous explique plus bas comment il fonctionne.

Notez bien : cet exemple de prévisionnel financier ne contient pas de formules - ainsi si vous changez les hypothèses, les formules ne se mettent pas à jour automatiquement et les résultats financiers ne changent pas.

Le but est ici de vous montrer un exemple, gratuitement.

Onglet "Notes"

C'est le premier onglet de ce prévisionnel financier.

Vous y retrouverez toutes les explications nécessaires pour bien comprendre comment utiliser le prévisionnel financier.

Prenez le temps de le lire.

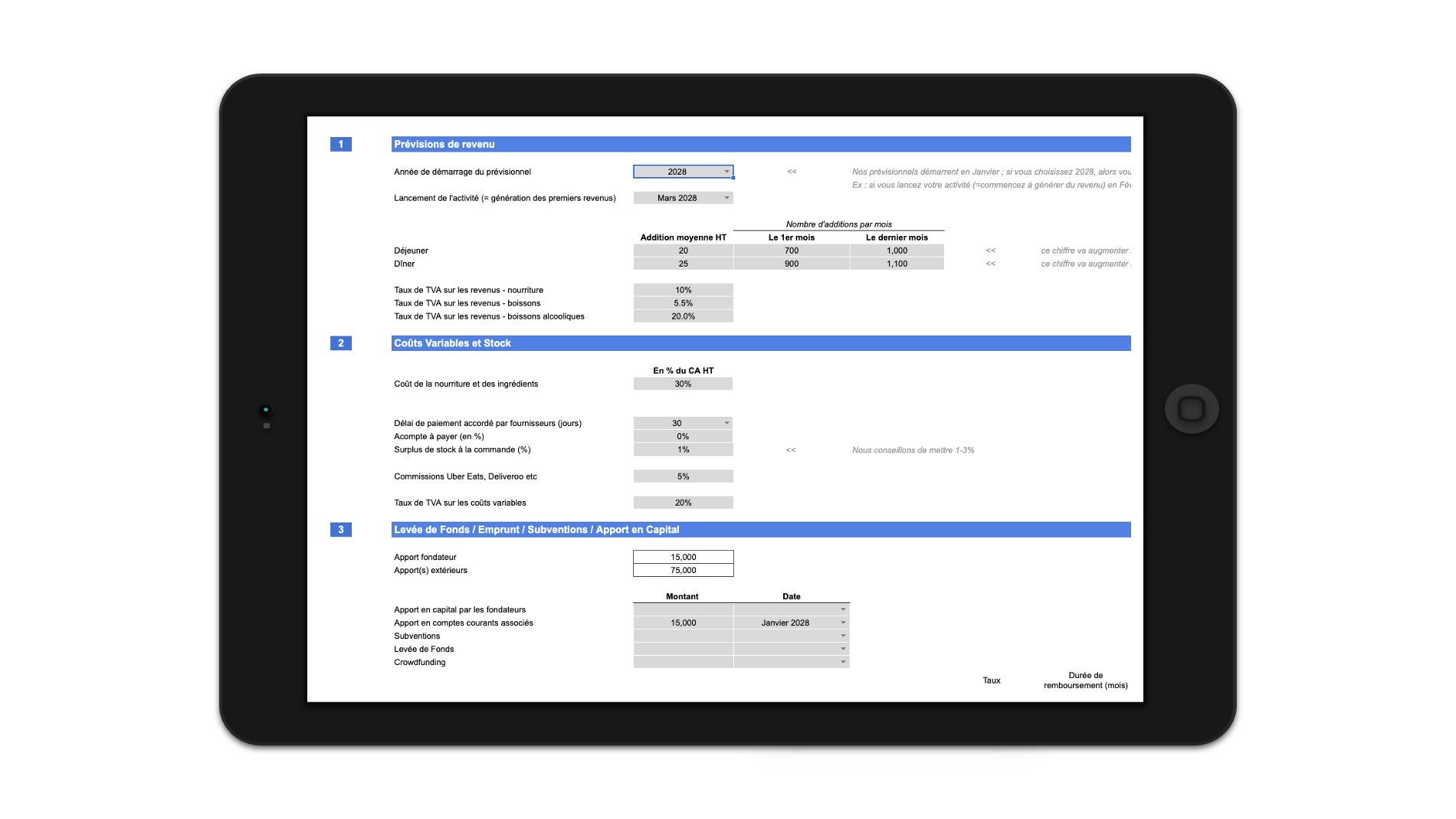

Onglet "Hypothèses"

C'est le seul onglet où vous devez faire des modifications. Cela prendra quelques minutes, si vous avez besoin d'aide, contactez-nous.

Il contient toutes les hypothèses pré-remplies pour votre projet : revenu, dépenses, embauches, etc.

À vous de les modifier. Il n'y a que des chiffres à changer. Vous pouvez les modifier autant que vous voulez.

Onglet "Vérifications"

Il vous indique si vos hypothèses sont correctes ou pas.

Il vous aide à corriger ce qui ne va pas, afin que vous puissiez présenter une analyse financière sérieuse à vos banquiers et investisseurs.

Il se met à jour à chaque fois que vous modifiez les hypothèses (comme tout le reste du prévisionnel financier).

Lorsque vous avez terminé de renseigner et corriger vos hypothèses, vous pouvez, au choix :

- copier / coller les tableaux dans votre business plan

- faire une capture d'écran et ajouter les tableaux à votre business pln

- reporter les chiffres obtenus dans les tableaux d'un de nos business plans que vous auriez téléchargé

Bien entendu, vous pouvez aussi les imprimer.

On vous explique plus bas ce que contient le prévisionnel financier.

Trouvez le prévisionnel qui vous convient

Trouvez le prévisionnel qui vous convient

Que contient le prévisionnel financier ?

Onglet "Seuil de rentabilité"

Cet onglet vous donnera toutes les informations dont vous aurez besoin pour évaluer le potentiel de rentabilité de votre projet d'entreprise.

Il vous indique combien de revenu vous devez générer pour être rentable et combien de temps cela prendra.

Onglet "Plan de Financement"

Un tableau qui doit faire partie de votre analyse financière.

Le plan de financement prévisionnel liste, d’un côté, les investissements nécessaires pour lancer l’activité et, de l’autre, les ressources mobilisées pour financer ces besoins.

Onglet "BFR"

Le Besoin en Fonds de Roulement, ou BFR, est un indicateur financier qui mesure la liquidité d'une entreprise.

En gros, il renseigne sur la capacité de votre entreprise à faire face à ses obligations financières à court terme.

Onglet "SIG"

Ce sont les Soldes Intermédiaires de Gestion.

Pour le dire simplement, ce sont des indicateurs de performance de votre future entreprise.

Onglet "Graphiques et Ratios"

Ces ratios et graphiques financiers facilitent la lecture des résultats financiers.

Ils vous permettront, à vous et à vos investisseurs, d'avoir une vision claire et instantanée sur des indicateurs financiers importants.

Onglet "Compte de Résultat"

Le compte de résultat prévisionnel est un tableau qui permet d'analyser la performance financière (le revenu, les marges, les charges, le résultat net etc.) d'une entreprise.

Ce tableau permet notamment de voir si votre entreprise parviendra à être rentable (ou non), d'un point de vue opérationnel.

Onglet "Budget de Trésorerie"

Le budget de trésorerie est un tableau pour analyser et suivre les mouvements de trésorerie (qu'on appelle "encaissements" et "décaissements") sur une période donnée.

La balance de trésorerie (qui est un indicateur du budget de trésorerie) est l'argent qu'il vous reste, à la fin de chaque période.

Onglet "Bilan Prévisionnel"

Le bilan prévisionnel est une "capture d'écran" de votre entreprise à un moment donné, dans le futur.

Il fait état des ressources des entreprises (l'actif) ainsi que des éléments qui ont permis de financer ces ressources (le passif).

D'autres questions ?