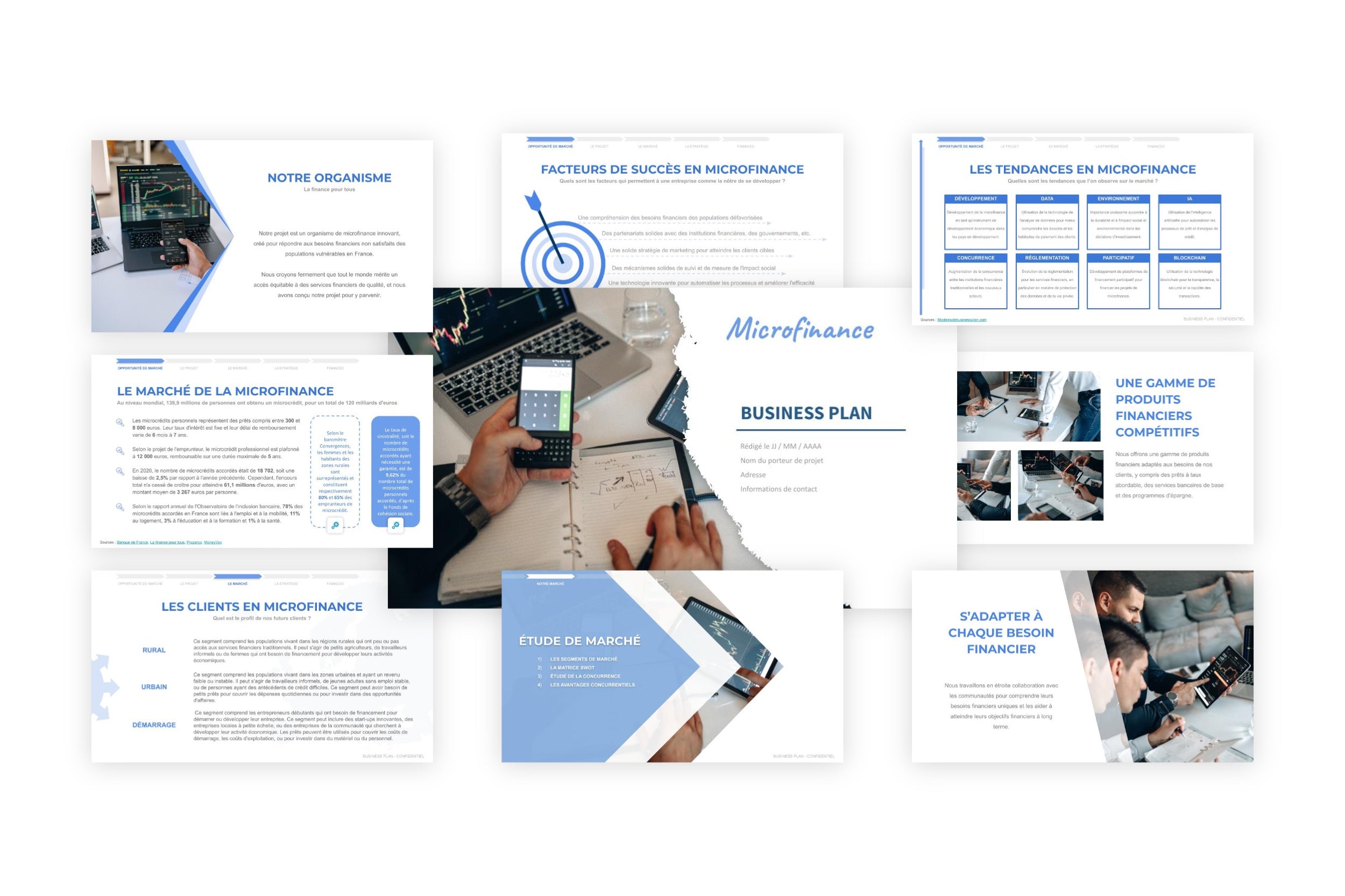

Microfinance Business Plan

- Business plan complet, entièrement modifiable

- Business plan complet et modifiable

- Convient pour une demande de financement

- 35 pages rédigées par notre équipe

- Document au format Powerpoint

- 80h de recherche et d'analyse dans ce document

- 80h de travail dans ce document

- Toutes les techniques pour réussir

- Mis à jour à chaque semestre

- Accompagnement par nos experts : gratuit

- Futures mises à jour : gratuites

- Accompagnement par nos experts : gratuit

- Futures mises à jour : gratuites

MONTANT TTC

Vous recevez le document directement par email après votre achat.

Des questions ?

Oui, vous avez besoin

d'un business plan 📝 🏆

Ce n'est pas une dépense, c'est un investissement

3x

plus de chances d'obtenir un financement pour votre projet

+70%

de revenu encaissé, en moyenne la première année

5x

plus de chances de survivre après trois ans d'activité

23

personnes, qui forment une équipe d'experts, qui vous offrent un accompagnement personnalisé

Si vous voulez :

- Avoir une équipe d'experts à vos côtés

- Connaître les techniques des entrepreneurs qui ont réussi

- Obtenir tous les chiffres sur votre marché

- Encaisser des revenus dès le premier mois

- Anticiper et gérer tous les risques

- Obtenir votre financement 💸💸

- Gérer votre trésorerie parfaitement

- Réussir votre projet

Une question ?

CONTACTER L'ÉQUIPEMettez la main sur plus de 80 heures de recherche, d'analyse, de rédaction et de mise en forme

Ne partez pas d'une feuille blanche ⛔

La rédaction d'un business plan est longue et laborieuse, surtout quand on débute.

Partir de zéro demande de longues heures de recherche, de rédaction, de structure et de mise en forme.

Une autre alternative est de profiter du travail de nos experts et de compléter un business plan déjà pré-rédigé à 80%.

Les données de marché les plus récentes sont là. Tout est déjà structuré, rédigé, analysé et mis en forme.

Il ne vous reste qu'à personnaliser avec : votre nom d'entreprise, votre logo, vos propres photos (optionnel) et quelques données propres à votre projet uniquement.

Étapes du business plan

Ce qu'on déjà fait nos experts

Restant pour vous

Lecture de rapports et études sectorielles

6 heures

6 heures

Recherche de chiffres et données de marché

18 heures

18 heures

Entretiens avec des créateurs d'entreprise

12 heures

12 heures

Synthèse des résultats et données récoltées

6 heures

6 heures

Élaboration de la structure et des parties

4 heures

4 heures

Rédaction des études et stratégies qui feront partie du document final

4 heures

4 heures

Formules, analyses et calculs financiers

4 heures

4 heures

Mise en forme du business plan

4 heures

4 heures

Personnalisation du business plan avec ses informations personnelles

Moins

d'une heure ✅

Si vous voulez :

- Anticiper toutes vos futures dépenses

- Avoir une stratégie pour réussir

- Convaincre un banquier ou un investisseur

- Interroger nos experts de façon illimitée

- Créer une entreprise rapidement rentable

23 experts à vos côtés, en illimité

Nous sommes une équipe d'analystes, de chercheurs et de financiers. Cela fait plus de 12 ans que nous rédigeons des business plans pour les créateurs d'entreprise.

Nous avons lu des centaines et des centaines d'études de marché et sectoriels. Nous connaissons le secteur sur lequel vous vous lancez et nous sommes en contact avec les leaders du marché.

Après avoir réalisé plus de 2 000 business plans sur-mesure, nous nous sommes rendus compte qu'il était possible de proposer quelque chose de meilleure qualité et de moins cher à notre clientèle : des documents (entièrement modifiables) à compléter.

Nous avons discuté avec chacun des entrepreneurs que nous avions accompagnés. Nous avons construit chacun des documents à partir de leurs envies et de leurs besoins. Nous les avons révisés jusqu'à ce qu'ils puissent convenir parfaitement à chaque créateur d'entreprise.

Quelques années plus tard, nous avons maintenant une plateforme avec des modèles pour plus de 250 activités différentes :

Notre travail ne s'arrête à la préparation et mise à jour des documents !

Tous les jours, nous sommes à vos côtés, nous répondons à vos questions, nous vous conseillons et nous corrigeons vos business plans gratuitement !

On sera toujours là, à vos côtés ❤️

Une question ? info@modelesdebusinessplan.com

Maintenant, à votre tour de réussir ✊

Comme 16 000 autres créateurs d'entreprise avant vous, donnez vos toutes les chances de réussir ce nouveau projet dans lequel vous vous lancez.

Nos business plans ont été conçus pour des gens comme vous, qui ont envie de réussir mais qui n'ont pas toujours les ressources nécessaires pour le faire.

Lorsque vous achetez un business plan, vous augmentez significativement vos chances de construire un projet rentable.

De notre côté, on s'engage à rester à vos côtés, on vous accompagne, on vous conseille, et ce pour toute la durée de votre projet ❤️

Une question ?

CONTACTER L'ÉQUIPE